企業再生支援

営業キャッシュフローが出る体制に出来れば事業の再構築の糸口を見出せます。整理回収機構(RCC)スキームや地域経済活性化機構(REVIC)スキームも経験があります。金融機関対応の実績が豊富なアネーラ税理士法人へお任せ下さい。会社再生を真剣に考えられている経営者様のご相談をお待ちしております。

企業再生支援の流れ

1

ご相談

お電話または、お問い合わせフォームよりご相談を承ります。専任の担当者が面談や提出書類の分析を通して、経営全般における問題点や抱える課題を現状分析して、課題の解決に向けて、適切な解決策をご提案いたします。

2

会社の現状分析

● 財務デュー・デリジェンス

財務的実態を把握:実態貸借対照表、実態損益計算書、キャッシュ・フロー計算書を作成。

● 事業デュー・デリジェンス

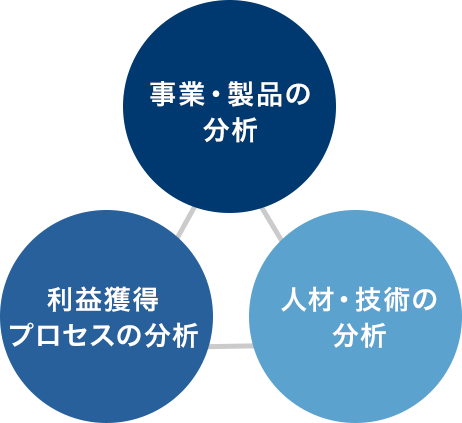

業績悪化原因分析:会社の強み弱みを事業や製品、利益を生み出すプロセス、人材・技術などの内部資源の3つの方向から主として分析いたします。

3

事業再構築計画立案

● 解決策の検討、経営改善計画書の作成

- 製品市場戦略の見直し

- 営業強化

- 生産合理化・変動費の削減

- 固定費の削減

- 関係会社の整理

- 遊休不動産の売却

- 自主再生(経営改善)

- 私的整理

- 法的整理

- M&A

● 借入金返済計画

急激な市況の変化などによる一時的な危機の場合に進めやすい。

金融機関様に強力に支援していただく方式。メイン行の判断が重きをなすケースが多い。

・金融機関から債権を一部カットしていただき、残額をスポンサーの支援を受けた会社が返済していくケース

・DESなどを行い、下位行の返済を実質的に返済保証する形式で下位行の同意を得るケース

● タックスプラン

不良資産の損金性、債務の免除益課税に対する綿密な検討

● 金融支援の条件

3年から5年程度での債務超過の解消、通常黒字化

10年から15年での借入金の返済能力

債務免除益などに対する課税なし

経済合理性

4

モニタリング

計画成立後の達成度のモニタリング、中長期的なコンサルティング

再生の期間は、金融支援まで1ヶ月から1年程度。その後のモニタリングは数年継続

お客さまの声

M社様

組織体制や資金繰りに問題があり、整理回収機構(RCC)スキームも経験があると聞いて、アネーラ税理士法人にアドバイスを受けました。その結果、地域経済活性化支援機構(レビック)スキームによりスポンサーからの出資と金融機関の債権放棄を受けることが出来ました。金融機関対応に慣れてあり、また、金融機関が使用する金融検査マニュアルを理解された上で支援をしていただいたことが、スムーズな再建につながったと思います。

地元老舗企業様

都銀系からのコンサルの話もありましたが、親身に対応してくれる地元のアネーラ税理士法人にお願いしました。債務の株式化(デット・エクイティ・スワップ(DES))による金融支援を含む再生スキームの立案から実行、その後のモニタリングにも一貫して対応していただきました。銀行系キャピタル会社の出資を受けることができ、創業家一族のもと再建し会社を守ることができました。